【大河财立方 见习记者 关帅康】本年以来18少女,A股分拆上市出现光显降温。

9月13日晚间,中联重科股份有限公司(以下简称中联重科)发布公告称,拟拒绝分拆子公司重组上市。

同日,此前裁撤创业板分拆上市的歌尔股份有限公司(以下简称歌尔股份)发布公告称,拟分拆子公司至港交所主板上市。

据大河财立方记者不所有统计,2024年于今,A股拒绝分拆上市数目逾20家,已超出2023年全年数目。而商场环境发生变化,是多量企业拒绝分拆上市的原因。

商场环境发生变化

两A股公司分拆上市接连失败

重组鼓舞15个月后,中联重科分拆上市宣告拒绝。

9月13日晚间,中联重科发布公告称,由于当今商场环境较本次分拆上市事项缱绻之初发生较大变化,公司拟拒绝分拆控股子公司湖南中联重科智能高空功课机械有限公司(以下简称中联高机)与路畅科技进行重组的姿色上市。

中联重科示意,本次拒绝分拆尚需提交公司董事会、股东大会审议,拒绝上市不会对公司产生骨子性影响,亦不会影响公司已往计谋的践诺。

同日,路畅科技发布公告称,公司召开第四届董事会第十六次临时会议,已审批决定拒绝与中联高机重组。此外,公司将于9月20日召开默契会,就本次拒绝重组的忖度事项与投资者进行疏导交流。

公开尊府露馅,中联重科持有中联高机61.89%股份,为中联高机试验戒指东谈主。中联高机主要从事高空功课机械的研发、坐蓐、销售和工作,主要产物包括剪叉式、直臂式、曲臂式等系列高空功课机械产物。

财务数据露馅,2021年至2023年,中联高机扫尾营收分裂为29.77亿元、45.83亿元、55.39亿元;净利润分裂为2.42亿元、5.82亿元、7.48亿元。戒指2023年末,中联高机总钞票97.02亿元,净钞票37.96亿元。

就在中联重科拒绝分拆上市的前一天,历经3年长跑,深圳华强实业股份有限公司(以下简称深圳华强)分拆上市莫得完成临门一脚。

9月12日晚间,深圳华强发布公告称,2023年9月13日,证监会应允深圳华强电子网集团股份有限公司(以下简称华强电子网集团)初度公设立行股票注册,有用期为12个月。由于华强电子网集团未在本年9月12日前践诺本次股票刊行,上述注册批复到期自动失效。

公开尊府露馅,2023年9月13日,证监会审批应允华强电子网集团于创业板公设立行股票的恳求,该批复有用期为12个月。

这次IPO批文失效,也意味着深圳华强电子网集团上市折戟,深圳华强拆分上市失败。

华强电子网集团为何未能在期限内公设立行股票?对此,9月14日,大河财立方记者屡次致电深圳华强,但电话永恒无东谈主接听。

标的转向港交所

歌尔股份再次运转分拆上市

中联重科拒绝分拆上市的同日,歌尔股份再度运转分拆上市。

9月13日晚间,歌尔股份发布公告称,拟拆分子公司歌尔微电子股份有限公司(以下简称歌尔微)至港交所主板上市。

公开尊府露馅,歌尔股份持有歌尔微85.9%股份,为歌尔微控股股东,两边保持业务高度颓唐性。歌尔微主要从事MEMS器件及微系统模组研发、坐蓐与销售,主要产物包括MEMS声学传声器等。

歌尔股份示意,歌尔微在港股分拆上市完成后,公司仍将控股歌尔微。本次分拆成心于歌尔微引入成本商场资源,积极大范围参预主交易务,抢握已往数年中AI智能硬件发展的行业机遇。

同期,歌尔股份也作念出风险请示。最初,歌尔微向苹果产业链的销售占比拟高,对苹果存在首要依赖。其次,天然歌尔微自研芯片MEMS声学传感器的各项性能主义与搭载外购芯片的产物质能极度,但当今,歌尔微自研芯片产物收入占其MEMS产物全体出货量的比例仍较低。

三级电影财务数据露馅,2021年、2022年,歌尔微分裂扫尾营收32.25亿元、31.25亿元;净利润分裂为3.29亿元、3.26亿元。戒指2022年上半年末,歌尔微总钞票54.24亿元、净钞票39.62亿元。

值得着重的是,这是歌尔股份重新经受的分拆上市旅途。

公开尊府露馅,2020年12月,歌尔微创业板上市恳求受深交所受理。历经两年半闯关,2024年5月,歌尔微主动裁撤了创业板上市恳求。

关于歌尔股份转谈港交所,资深投行东谈主士王骥跃以为,这与A股分拆上市环境趋严关联。

“A股上市,难度在于审核,而不在于商场。独一审核过了,刊行相对圣洁。港股上市,难度在于商场,而不在于审核。更多地斟酌估值和募资金额是否实足的问题。2024年4月,新‘国九条’提议,要从严监管分拆上市,在政策上缓慢了对分拆上市的撑持力度。由此来看,经受港股更成心于歌尔微得手分拆上市。”王骥跃说。

分拆上市降温,年内逾20家公司拒绝分拆

2024年,A股分拆上市拒绝的数目光显增加。

据大河财立方记者不所有统计,年内拒绝分拆上市的公司数目逾20家,已超出2023年全年数目。

凭证证监会行业分类,在21家拒绝上市的公司中,有16家是制造业,2家为加工业。其中,不乏江西铜业、宝钢股份、恒力石化、潍柴能源等行业龙头。而商场环境发生变化,是多量企业拒绝分拆上市的原因。

在王骥跃看来,2023年8月27日,证监会提议阶段性收紧IPO。2024年4月,新“国九条”镌汰对分拆上市撑持力度。在全体上市氛围遇冷的情况下,“A拆A”难度进一步擢升。

在A股上市环境趋严的环境下,有部分企业经受寻找新旅途,以擢升上市的得手率,如歌尔股份转战港股,卧龙电驱改谈北交所等。

4月29日,卧龙电驱发布公告称,基于当今的商场景况等要素斟酌,公司拒绝控股子公司浙江龙能电力科技股份有限公司(以下简称龙能电力)在深交所分拆上市,并择机寻求在北交所上市。

2024年5月,龙能电力认真挂牌新三板。戒指7月11日,龙能电力在北交所上市的指点备案已完成十二期。

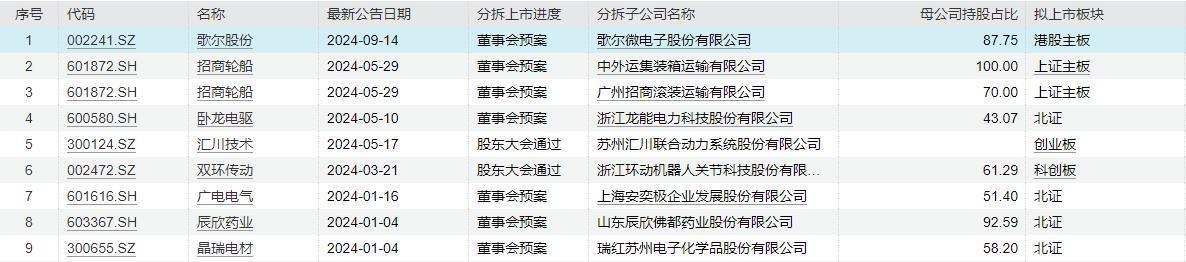

此外,据大河财立方记者不所有统计,年内共有9家A股上市公司新提议分拆上市,其中,卧龙电驱、广电电气、晶瑞电材指点备案登记已获忖度交往所受理。

值得着重的是,北交所已卓越创业板,成为分拆上市的主要经受板块。

在9家新增分拆上市的公司中,有4家公司的标的板块为北交所,分裂为卧龙电驱、广电电气、辰欣药业、晶瑞电材;招商汽船计议分拆2家子公司上市,标的均为上交所主板。科创板、创业板、港交所均有1家,分裂是双环传动、汇川本领、歌尔股份。

“北交所的流动性和影响力比主板低,分拆子公司在北交所上市的难度相对较小,得手上市的可能性较大,应该是部分上市公司经受转谈的主要原因。”有业内东谈主士示意。

责编:史健 | 审校:张翼鹏 | 审核:李震 | 监审:万军伟18少女